Tether (USDT)とは?ステーブルコインの代表格、USDTの特徴やメリット、取引所での使い方、注意点を初心者にもわかりやすく解説!仮想通貨投資を始めるなら知っておきたいUSDTの全てを2025年最新情報でお届けします。

はじめに:USDT(テザー)が仮想通貨市場で欠かせない理由

| 名称 | Tether(テザー) |

|---|---|

| 通貨単位 | USDT |

| リリース日 | 2014年 |

| 発行上限 | 上限なし |

| 承認方法 | PoR(Proof of Reserves) |

| 管理・開発 | Tether Limited |

| 公式サイト | https://tether.to/ |

仮想通貨の世界で、価格の変動が激しいコインが多い中、Tether(テザー)USDTは「ステーブルコイン」として特別な存在感を放っています。ビットコイン(BTC)やイーサリアム(ETH)のような値動きの大きさにドキドキする一方で、USDTは「安定」を提供してくれる頼もしい存在。

2025年現在、USDTは時価総額で仮想通貨市場のトップ4に君臨し、取引量も圧倒的です。なぜこんなに人気?どうやって使うの?そんな疑問を、この記事では仮想通貨に少し慣れてきた入門者さん向けに、親しみやすく、でもしっかり深掘りして解説します!

この記事では、USDTの基本からメリット・デメリット、具体的な使い方、さらには将来性まで、徹底的にご紹介。さあ、一緒にUSDTの魅力を紐解いていきましょう!

USDT(テザー)とは?基本をサクッと理解

USDTの概要:ステーブルコインの王様

Tether(テザー)USDTは、Tether Limited(テザー社)が発行する仮想通貨で、1USDTがほぼ1米ドル(USD)に連動するように設計された安定コイン(ステーブルコイン)です。

2014年に初めて登場し、今や仮想通貨取引所での基軸通貨として広く使われています。2025年9月時点で、USDTの時価総額は約168.8億ドル以上で、ビットコイン、イーサリアム、XRPに次ぐ規模を誇ります。(3位または4位)

普通の仮想通貨は価格が乱高下しますが、USDTは「米ドルにペッグ(固定)」されているため、価格がほぼ一定。

ポイント!1USDTは1ドル前後で推移し、大きな値動きはほとんどないということです。

この安定性が、トレーダーや投資家にとってとても便利なんです! 仮想通貨市場全体の取引量の多くがUSDTペアで行われており、日常的に使われている証拠です。

たとえば、BinanceやCoinbaseなどの大手取引所では、BTC/USDTやETH/USDTのようなペアが最も人気で、24時間取引量が数兆円規模に上ります。これにより、USDTは仮想通貨エコシステムの「血液」のような役割を果たしています。

さらに、USDTは単なる取引ツールではなく、国際送金やDeFi(分散型金融)での活用も増えています。2025年の今、グローバル化が進む中で、USDTのようなステーブルコインは、伝統的な金融システムの隙間を埋める重要な存在となっています。

入門者さんにとって、USDTは「仮想通貨の入門編」として最適で、まずはこれを理解することで、他のコインの動きも読みやすくなりますよ。

USDTの歴史:どうやってここまで来た?(Tether Limitedの深掘り)

USDTは2014年に「Realcoin」としてスタートしましたが、すぐにTether(テザー)に改名。Tether Limited(テザー社)は、USDTの裏付けとして米ドルを準備金として保有していると主張し、信頼性をアピールしてきました。

ただし、過去には準備金の透明性について議論が起こったことも(これについては後ほど詳しく!)。2017年のICOブーム時には、USDTの供給量が急増し、市場の流動性を支えました。

2018年の仮想通貨冬の時代でも、USDTは価格の暴落から投資家を守る「安全資産」として注目を集めました。

2020年代に入ると、DeFi(分散型金融)やNFTブームでUSDTの需要が急増。2021年の牛市では、USDTの時価総額が初めて1,000億ドルを突破し、2025年現在はさらに拡大。

Tether Limitedは、2022年に準備金の多様化を進め、米国債や現金以外の資産も含むようになりました。これにより、安定性が強化され、規制当局からの信頼も少しずつ回復しています。

また、2023年以降、複数のブロックチェーン(イーサリアム、ソラナ、トロンなど)で発行され、使い勝手がさらに向上。たとえば、トロンネットワークのUSDTは、低手数料で高速送金が可能になり、アジア市場での採用が爆発的に増えました。

この進化の歴史を振り返ると、USDTは仮想通貨市場の成長とともに、常に適応してきた柔軟なコインであることがわかります。

Tether Limited(テザー社)の歴史タイムライン

Tether Limited(テザー社)の歩みをタイムラインでまとめました。創業から2025年までの主要イベントを時系列で追いかけます。

- 2012年iFinex設立

iFinexが香港で設立され、後にBitfinexとTether Limitedの親会社となる。Phil Potter、Jan Ludovicus van der Velde、Giancarlo Devasiniが主要メンバーとして関与。

- 2014年7月Tether Limited創業

Realcoinとしてスタートし、すぐにTetherに改名。米ドルペッグのステーブルコインUSDTを発表。Brock Pierce、Reeve Collins、Craig Sellarsが創業し、Bitfinexと提携。

- 2015年1月USDT取引開始

BitfinexでUSDTの入出金・取引が始まり、普及が加速。初期発行額は約950,000 USDT。

- 2017年11月ハッキングと透明性問題

Tether Treasuryから3,000万USDTが盗まれ、Omniブロックチェーンでハードフォークを実施。準備金の透明性問題が浮上し、議論が高まる。

- 2019年4月NY州検事総長の調査開始

ニューヨーク州検事総長がBitfinexとTetherを調査。8億5,000万ドルの損失隠蔽疑惑で、準備金の信頼性が問われる。

- 2021年10月CFTC罰金と時価総額1,000億ドル突破

CFTCから準備金の虚偽陳述で4,100万ドルの罰金を科される。同年、USDTの時価総額が1,000億ドルを突破。

- 2022年5月MXNT発売と準備金多様化

メキシコペソペッグのMXNTをイーサリアム、トロン、Polygonで発行。準備金に米国債や他資産を追加し、安定性を強化。

- 2023年10月Paolo ArdoinoがCEO就任

CTOのPaolo ArdoinoがCEOに昇格。Bitkub Exchangeとの提携やINHOPEとのCSAM対策コラボも進む。

- 2024年6月Alloy発売と記録的利益

金ペッグのステーブルコインAlloy(XAUT)を発行。2024年上半期で52億ドルの利益を達成。

- 2025年7月70億USDT新規発行

ビットコインマイニング投資を拡大し、7月以降70億USDTを新たに発行。市場流動性需要に対応。

このタイムラインを見ると、Tether Limited(テザー社)は創業以来、成長と論争を繰り返しつつ、市場のニーズに適応してきたことがわかります。2025年は投資拡大の年として注目されています。

他のステーブルコインとの違い

USDT以外にも、USDCやDAIなどの安定コイン(ステーブルコイン)があります。では、USDTの何が特別なの?

これらの違いを理解することで、USDTがなぜ「王様」と呼ばれるのかが実感できるはず。入門者さんなら、まずはUSDTから始めて、他のステーブルコインに広げていくのがおすすめです。

2025年ステーブルコイン市場シェアの具体的数据

USDTのダントツシェアを具体的に見てみましょう。以下は2025年9月時点のトップステーブルコインの時価総額と市場シェアの表です(DefiLlamaデータに基づく)。

| コイン | 時価総額/億ドル | 市場シェア/% | 備考 |

|---|---|---|---|

| USDT (Tether) | 168.813 | 約67% | 圧倒的シェア、複数チェーン対応 |

| USDC (USD Coin) | 72.131 | 約28% | 透明性高く、規制準拠 |

| USDe (Ethena USDe) | 12.793 | 約5% | 新興DeFiステーブルコイン |

| その他 (DAIなど) | 約10 | 残り | 分散型中心 |

総市場規模は約253億ドルで、USDTが全体の3分の2を占めています。このデータから、USDTの支配力が一目瞭然です。

USDTの特徴:なぜこんなに人気なの?

①価格の安定性:値動きを気にせず使える

USDTの最大の魅力は、価格がほぼ1ドルで安定していること。ビットコインが1日で10%動くこともある中、USDTは「1USDT=約1USD」をキープ。これにより、以下のようなシーンで大活躍しています。

- 取引所の資金移動:BTCやETHを買う前に、USDTで資金をキープ。市場が荒れたときに、素早くポジションを調整できます。たとえば、2025年のボラティリティが高い時期でも、USDT保有者は損失を最小限に抑えられます。

- DeFiでの運用:価格変動リスクを抑えつつ、ステーキングやレンディングに参加。AaveやPBR(国内レンディングサービス)などのプラットフォームで、USDTを預けて年利5-10%の利回りを狙えます。この安定運用は、入門者さんにとってリスク管理の基本です。

- 送金の便利さ:国際送金より早く、安く、USDTで送れる。たとえば、海外の家族に送金する場合、銀行の手数料(数%)に対して、USDTは0.1%未満で済み、数分で到着します。2025年の今、発展途上国でのリミッタンス(送金)用途でUSDTの採用が急増中です。

このUSDT価格の安定性は、アルゴリズムや準備金管理によって維持されており、わずかな乖離(例: 0.99-1.01ドル)で自動調整されます。人気の理由は、この「安心感」に尽きます。

価格安定性の活用シーン

②複数のブロックチェーンに対応

USDTはイーサリアム(ERC-20)、トロン(TRC-20)、ソラナなど、さまざまなブロックチェーンで発行されています。トロンのUSDTは送金手数料が安く、スピーディー。一方で、イーサリアムのUSDTはDeFiプラットフォームとの互換性が高い。入門者さんでも、自分の用途に合ったネットワークを選べるのが嬉しいポイント!

それでは、具体的に見てみましょう。

トロンネットワークのUSDTは、1回の送金で手数料が0.01ドル程度と格安で、1日あたり数百万トランザクションを処理。アジアやラテンアメリカのユーザーから支持されています。

一方、ソラナ上のUSDTは、Proof of History(PoH)技術で超高速。2025年のDeFiブームで、ソラナUSDTの使用量が前年比200%増と報告されています。

イーサリアム版は、UniswapなどのDEXで標準ですが、ガス代(手数料)の高さがネック。

こうした多様性により、USDTはどんな環境でもフィットします。ウォレットアプリ(例: Trust Wallet)でネットワークを切り替えられるので、少し難しいですが試してみる価値ありです。

USDT対応ブロックチェーンのリスト

USDTが発行されている主なブロックチェーンを各々の特徴も合わせてリストアップしました。

- イーサリアム (ERC-20): DeFi互換性高く、標準的。ガス代が高い場合あり。

- トロン (TRC-20): 低手数料、高速。アジア市場で人気。

- ソラナ: 超高速トランザクション。2025年に採用急増、DeFiブームの中心。

- BNB Smart Chain: Binanceエコシステムとの連携強み。

- Polygon: 低コストスケーリング、NFT用途に適す。

- Avalanche: 高速・低手数料、クロスチェーン対応。

- その他: Optimism, Arbitrumなどのレイヤー2もサポート拡大中。

ソラナやトロンでの採用が増えたことで、取引コストが下がり、使いやすさが向上しています。

③高い流動性:どこでも使える

USDTは世界中の主要海外取引所(BybitやBitgetなど)で使えるため、換金のしやすさがバッチリ。たとえば、BTCを売ってUSDTに変えれば、価格変動を気にせず資金を「一時避難」させられます。

これが、トレーダーにとってのUSDTの大きな魅力! グローバルな流動性は、24時間365日の取引を支え、2025年の市場規模拡大(総時価総額5兆ドル超)でさらに強化されています。

オフショア取引所でもUSDTペアが主流で、海外取引所BybitでもBTC/USDTペアが活発。流動性の高さは、価格の安定にも寄与し、売買時のスリッページ(価格ずれ)を最小限に抑えます。

USDTのメリットとデメリット

USDTのメリット:入門者さんにも優しいポイント

主なメリットのまとめリスト

USDTのデメリット:知っておきたい注意点

主なデメリットのまとめリスト

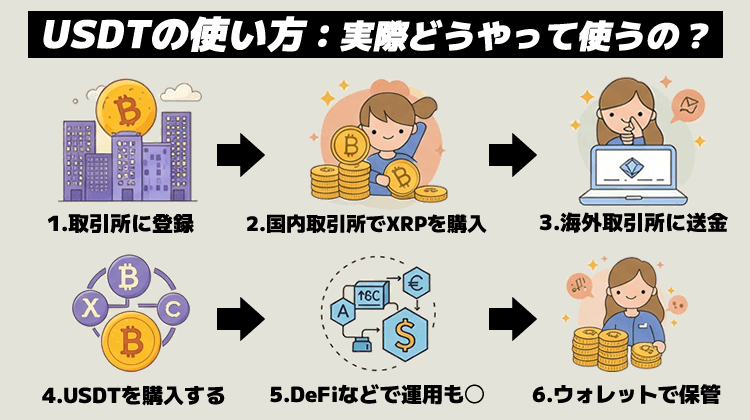

USDTの使い方:実際どこで買える?

取引所でUSDTを買う

USDTを手に入れるには、仮想通貨取引所で購入します。ただし、日本国内では、2023年施行の改正資金決済法により、海外発行のステーブルコイン(USDTなど)の取り扱いが制限されており、国内取引所では現在USDTを購入できません。

代わりに、Bybit(バイビット)やBitget(ビットゲット)などの海外取引所を利用する必要があります。

- 取引所に登録:海外取引所(例: Bybit)にアカウントを作成し、本人確認(KYC)を済ませます。日本の規制を考慮し、信頼できる取引所を選びましょう。

- 日本円を入金または暗号資産を送金:日本円を直接入金できる取引所は限られるため、国内取引所(例:コインチェック)でBTCやXRPを購入し、海外取引所のウォレットに送金するのが一般的。

- 暗号資産を海外取引所に送金:国内取引所で購入したXRP等の暗号資産を海外取引所に送金します。送金の際は、送金手数料が安い「XRP」がおすすめ!

- USDTを購入:海外取引所の「USDT/XRP」ペア等で購入。1USDTは約140円(2025年9月時点の為替レートで変動)。スポット取引で即時完了します。

- DeFiで運用 or ウォレットに保管:USDTはDeFiで運用が可能です。または取引所のウォレットか、MetaMaskなどの個人ウォレットに移動。シードフレーズのバックアップを忘れずに!

トロンのUSDT(TRC-20)は手数料が安いから、送金が多い人はおすすめ! 購入後、すぐにDeFiに投入して利回りを稼ぐ人も増えています。海外取引所を使う場合は、日本の税務ルール(暗号資産の譲渡益課税など)を事前に確認してね!

USDTを使った取引

USDTは取引所で他のコイン(BTC、ETHなど)を買うための「基軸通貨」として使われます。たとえば、Bybit(バイビット)で「BTC/USDT」ペアを選べば、USDTでビットコインを買えます。

価格が下がりそうなときは、USDTに戻してリスクを回避! レバレッジ取引(先物)でもUSDTが基軸で、2025年のデリバティブ市場でシェア80%以上。入門者さんなら、まずはスポット取引(現物取引)から。

DeFiやNFTでの活用方法

USDTはDeFiプラットフォーム(例:Aave、Uniswap)でステーキングや流動性提供に使えます。また、OpenSeaでNFTを買うときも、USDTをETHに変換して使うのが一般的。入門者さんなら、まずはUniswapでUSDTを他のトークンにスワップする練習から始めてみるのも〇です。

Uniswap V3では、USDT/ETHプールに流動性を提供し、手数料収入を得られます。年利換算で3-7%が目安。

NFTマーケットでは、BlurやMagic EdenでUSDT直接決済が可能になり、2025年のメインストリーム化を後押し。セキュリティとして、スリッページ設定(1%以内)を忘れずに。

こうした活用で、USDTは単なる「保管」から「稼ぐツール」へ進化します。

日本国内DeFiでUSDTを運用するなら、PBRレンディングのようなサービスもおすすめ。詳細は以下の記事でチェックしてみてください。年利10〜12%でUSDTを回せますよ。

年利10〜12%の最高峰利回り

USDTの将来性:2025年以降はどうなる?

①市場でのポジション

2025年現在、USDTはステーブルコイン市場の約67%のシェアを占め、仮想通貨全体でもトップ3。DeFiやWeb3の拡大に伴い、USDTの需要はさらに増えると予想されます。

特に、ソラナやトロンでの採用が増えたことで、取引コストが下がり、使いやすさが向上しています。市場アナリストによると、2030年までにUSDTの時価総額は5,000億ドル超へ。

またCBDC(中央銀行デジタル通貨)の台頭があったとしても、USDTのような民間ステーブルコインはニッチ市場を維持すると見込まれます。

②規制の影響

仮想通貨規制が世界中で進む中、USDTも規制の影響を受ける可能性が。Tether Limited(テザー社)は透明性を高める努力を続けており、2024年に新たな監査レポートを公開。これにより、信頼性が向上しつつあります。

公式リンク: Tether Transparency Page

ただし、規制が厳しくなると、分散型コイン(DAIなど)に一部の需要が流れる可能性も。EUのMiCA規制や米国のSEC動向を注視。

2025年のポジティブニュースとして、Tetherが欧州ライセンス取得で、コンプライアンス強化を図っています。日本では「電子決済手段」としての規制が厳しく、USDTの国内取り扱いが限定的になる可能性も。

③新しいユースケース

USDTはクロスボーダー決済やマイクロペイメントでも注目されています。たとえば、2025年にはアジアやアフリカでの送金用途が増加。

Tether(テザー)が新しいブロックチェーンに対応する動きもあり、将来性は明るいと言えるでしょう。メタバースやGameFiでのUSDT統合も進み、仮想経済の基軸に。たとえば、DecentralandでUSDT決済が標準化され、ユーザー体験が向上しています。

新しいユースケースのリスト

2025年以降のUSDTの潜在的なユースケースをリストでまとめました。

これらのユースケースが広がることで、USDTの役割はさらに多角化します。

USDTを始める前の注意点

セキュリティを万全に

USDTを保管するなら、2段階認証(2FA)を設定したり、ハードウェアウォレット(Ledgerなど)を使うのがおすすめ。取引所に長期間置いておくと、ハッキングリスクがあるから注意!

2025年のサイバー脅威増加で、多要素認証とコールドストレージが必須。フィッシング詐欺も横行中なので、公式アプリのみ使用してくださいね。

手数料をチェック

イーサリアムのUSDTはガス代が高め。トロンのUSDTなら手数料がほぼゼロに近いから、用途に応じてネットワークを選ぼう。

ブリッジツール(例: Multichain)でチェーン間移動も、手数料を最小化できます。

情報収集を忘れずに

USDTの最新情報は、Tether(テザー)の公式サイトやXの公式アカウントでチェック。準備金の話題や規制の動向は、信頼できるニュースサイトで確認してくださいね。

まとめ:USDTで仮想通貨をもっと楽しもう!

Tether(テザー)USDTは、仮想通貨の世界で「安定」を提供してくれる頼もしい存在。価格の安定性、高い流動性、さまざまなブロックチェーンでの使いやすさが魅力で、取引やDeFi、NFTなど、いろんなシーンで活躍します。

入門者さんでも、海外取引所で簡単に購入できて、すぐに使えるから、仮想通貨の第一歩としてピッタリ!

ただし、準備金の透明性や手数料の違い、日本国内の規制制限など、注意点も忘れずに。この記事を参考に、USDTを活用して仮想通貨の世界をもっと楽しんでみてください!

USDTをマスターすれば、次のステップへ進む準備が整います。仮想通貨の旅を、安定したUSDTとともに続けましょう。

【FAQ】テザー(Tether/USDT)よくある質問

USDT(Tether)について、初心者さんがよく抱く疑問をQ&A形式でまとめました!仮想通貨の世界で「安定コインの王様」と呼ばれるUSDTの基本から使い方、日本での規制、リスクまで、サクッとわかりやすくお答えします。それでは、USDTの疑問をスッキリ解決しましょう!

- QTether (USDT)って何?簡単に教えて!

- A

Tether (USDT)は、Tether Limitedが発行するステーブルコインで、1USDTがほぼ1米ドル(USD)に連動するよう設計されています。価格の安定性が特徴で、仮想通貨取引の基軸通貨や国際送金、DeFi(分散型金融)での運用に広く利用されています。2025年9月時点で、時価総額は約168.8億ドルで、仮想通貨市場のトップ4に位置しています。

- QUSDTは日本で使える?国内取引所で買えるの?

- A

日本では、2023年の改正資金決済法で海外発行のステーブルコイン(USDTなど)が厳しく規制されていて、国内取引所ではUSDTの取り扱いがありません。購入するには、Bybit(バイビット)やBitget(ビットゲット)などの海外取引所を使う必要があります。登録時には本人確認(KYC)が必須で、日本の税務ルール(暗号資産の譲渡益課税など)の確認も重要です。一方、国内発行のJPYC(円ペッグのステーブルコイン)は認可済みで一部で使えるようになります。

- QUSDTの価格が1ドルからズレることはある?

- A

USDTは米ドルにペッグされており、通常1USDT=約1USDで安定しています。ただし、市場の需給や流動性の変動により、まれに0.99~1.01ドルの範囲でわずかに変動することがあります。このような乖離は、取引所の流動性や市場の急激な動きが原因で発生しますが、Tether Limited(テザー社)の準備金管理により速やかに調整されます。

- QUSDTを安全に保管するにはどうすればいい?

- A

USDTを安全に保管するには、2段階認証(2FA)を設定した取引所のウォレットや、MetaMask、Trust Walletなどの個人ウォレットを使用します。長期間保管する場合は、Ledgerなどのハードウェアウォレットがおすすめです。フィッシング詐欺やハッキングリスクを防ぐため、シードフレーズのバックアップをオフラインで保管し、公式アプリのみを利用してください。

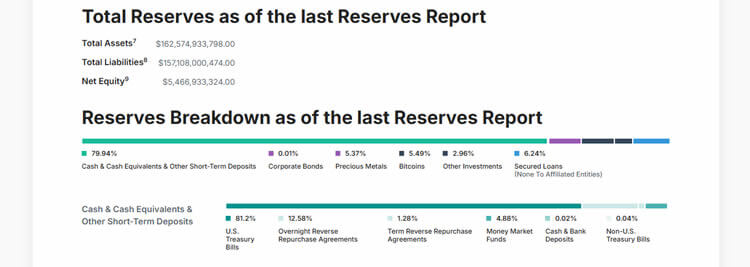

- QUSDTの準備金の透明性に問題はない?

- A

Tether Limitedは、USDTの裏付けとして米ドルや米国債などを保有していると公表しており、2021年のニューヨーク州検事総長との和解以降、四半期ごとの保証意見書を公開しています(Tether Transparency Page)。2024年Q4レポートでは、総資産1625億ドル、負債1571億ドルと報告されています。ただし、完全な独立監査を求める声もあり、透明性への懸念が一部残っています。リスク分散のため、他のステーブルコイン(例:USDC)との併用を検討するのも一つの方法です。

- QUSDTをDeFiで使うにはどうすればいい?

- A

USDTは、AaveやUniswapなどのDeFiプラットフォームでステーキングや流動性提供に利用できます。国内サービスの「PBRレンディング」では年利10%~12%の利回収入が入るので、USDTを眠らせているならレンディングで運用するのも◎です。

- QUSDTとJPYCの違いは何ですか?

- A

USDTは米ドルにペッグされた海外発行のステーブルコインで、グローバルな取引やDeFiで広く使われますが、日本国内の取引所では規制により取り扱いがありません。一方、JPYCは日本円にペッグされた国内発行のステーブルコインで、2025年8月に資金移動業者として金融庁の承認を受け、一部国内取引所で利用可能予定です。JPYCは送金上限(1回100万円)があり、国内決済向けですが、USDTは国際的な用途に適しています。

- QUSDTを海外送金に使うメリットは?

- A

USDTを使った海外送金は、銀行送金に比べて手数料が安く(例:トロンで0.1ドル未満)、処理時間が速い(数分で完了)のがメリットです。2025年現在、アジアやアフリカでのリミッタンス(送金)用途で需要が増加しています。ただし、送金先のウォレットアドレスを正確に入力し、ネットワーク(例:TRC-20、ERC-20)を確認することが重要です。

- QUSDTの将来性は?

- A

2025年現在、USDTはステーブルコイン市場の約67%のシェアを誇り、DeFi、NFT、メタバースでの利用が拡大しています。市場アナリストは、2030年までに時価総額が5,000億ドルを超えると予測しています。ただし、規制強化(例:EUのMiCA規制や日本の改正資金決済法)や競合コイン(USDC、JPYCなど)の台頭が影響する可能性があります。Tetherは透明性向上や新ユースケース(例:GameFi、クロスボーダー決済)への対応で、引き続き市場をリードする見込みです。

コメント